Nếu bạn là người đi làm, hằng năm bạn sẽ có một khoản tiền từ tiền lương, tiền công cần phải khấu trừ để nộp thuế thu nhập cá nhân. Trong bài viết này, tuyengiaothudo.vn sẽ hướng dẫn bạn cách tính thuế thu nhập cá nhân chính xác theo quy định mới nhất năm 2023.

Thuế thu nhập cá nhân không phải là thuật ngữ xa lạ với những người đã đi làm lâu năm. Nhưng nếu bạn mới tham gia thị trường lao động, hoặc muốn tìm hiểu cách tính thuế này chính xác thì hãy tham khảo các công thức dưới đây.

Bạn đang xem: Hướng dẫn cách tính thuế thu nhập cá nhân theo đúng quy định mới nhất năm 2023

Khái niệm về thuế thu nhập cá nhân

Nếu bạn chưa biết về thuế thu nhập cá nhân, thông tin dưới đây sẽ giúp bạn hiểu rõ hơn.

Thuế thu nhập cá nhân là gì?

Thuế là một trong những nguồn thu quan trọng của Ngân sách Nhà nước, được sử dụng để thực hiện các dự án vì cộng đồng, đảm bảo an sinh xã hội cho người dân. Về khái niệm, thuế thu nhập cá nhân là khoản tiền được khấu trừ từ tiền lương hoặc các nguồn thu nhập khác do người lao động tạo ra, để nộp vào Ngân sách Nhà nước. Hiện nay, theo quy định của pháp luật Việt Nam, thuế thu nhập cá nhân được áp dụng đối với những người có thu nhập cao hơn mức quy định và có thêm một số khoản khấu trừ.

Theo quy định tại Nghị quyết 954/2020/UBTVQH14, cá nhân có mức thu nhập từ 11.000.000 đồng/tháng trở lên sẽ phải nộp thuế thu nhập cá nhân. Ngược lại, những người có mức thu nhập dưới mức này thì không phải nộp thuế. Việc tính thuế thu nhập cá nhân sẽ dựa trên thu nhập hàng tháng của từng người tương ứng với tỷ lệ %. Do đó, thu nhập hàng tháng càng cao thì số thuế thu nhập cá nhân phải nộp càng nhiều.

Tại sao cá nhân cần phải nộp thuế thu nhập cho Nhà nước?

Việc kê khai và nộp thuế thu nhập cá nhân rất quan trọng, đảm bảo tính minh bạch, hạn chế các nguồn thu nhập bất hợp pháp. Đồng thời, thuế thu nhập cá nhân cũng giúp cân bằng nền kinh tế chung giữa các nguồn. Các phương pháp tính thuế thu nhập cá nhân thường sẽ dựa trên các nguồn sau:

- Thu nhập từ tiền lương và tiền công

- Thu nhập từ hoạt động kinh doanh

- Thu nhập từ chuyển nhượng bất động sản

- Thu nhập từ tiền thắng cược

- Thu nhập quà tặng

Để bạn biết chính xác số thuế mình cần phải nộp cho Nhà nước, tuyengiaothudo.vn sẽ hướng dẫn bạn cách tính thuế thu nhập cá nhân dưới đây.

Cách tính thuế thu nhập cá nhân đối với cá nhân cư trú

Theo quy định, để tính thuế thu nhập cá nhân, cần xác định người nộp thuế là cá nhân cư trú hay không cư trú. Cá nhân cư trú là người sinh sống và làm việc tại Việt Nam từ 183 ngày trở lên trong một năm (tháng 1 đến tháng 12) hoặc 12 tháng liên tục. Ngoài ra, cá nhân đó có nơi thường trú tại Việt Nam. Đây là công dân Việt Nam hoặc người nước ngoài có nơi thường trú được ghi trên thẻ thường trú hoặc thẻ tạm trú.

Trường hợp 1: Cá nhân cư trú có hợp đồng từ 3 tháng trở lên

Đối với cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên thì áp dụng tính thuế thu nhập cá nhân theo công thức sau:

Thuế thu nhập cá nhân = Thu nhập chịu thuế x Thuế suất (%)

Trong đó:

Thu nhập chịu thuế = Thu nhập chịu thuế – khấu trừ thuế

Thu nhập chịu thuế = Tổng lương của người lao động – miễn thuế

Xem thêm : Auto tune là gì? Công cụ “thần thánh” biến đổi giọng có gì hay?

Với công thức trên, bạn sẽ có cách tính thuế thu nhập cá nhân như sau:

(1) Tính tổng thu nhập nhận được. Có thể là thu nhập từ tiền lương, tiền công hoặc các nguồn khác…

(2) Tính tổng số tiền miễn thuế

(3) Áp dụng công thức để tính thu nhập chịu thuế

(4) Sau khi có thu nhập chịu thuế, bạn cần xác định các khoản khấu trừ thuế. Một số khoản khấu trừ thuế mà Nhà nước áp dụng cho người lao động bao gồm: khấu trừ gia cảnh 132 triệu đồng/năm đối với cá nhân nộp thuế và 4,4 triệu đồng/tháng đối với mỗi cá nhân phụ thuộc. Hoặc, bạn sẽ được khấu trừ cho các khoản như ưu đãi giáo dục, bảo hiểm, v.v.

(5) Áp dụng công thức để xác định thu nhập chịu thuế

Để có thể áp dụng phương pháp tính thuế thu nhập cá nhân nêu trên, bạn cần biết về bảng thuế suất. Nó được quy định tại Điều 22, Luật thuế thu nhập cá nhân năm 2007. Bạn có thể xem thuế suất tương ứng với thu nhập trong bảng dưới đây:

Khi đã có mức thuế suất, bạn chỉ cần áp dụng công thức để tính thuế thu nhập cá nhân.

Trường hợp 2: Cá nhân cư trú không có hợp đồng lao động hoặc hợp đồng lao động có thời hạn dưới 03 tháng

Trong trường hợp này, Nhà nước đã ban hành quy định “Đối với cá nhân cư trú không có hợp đồng lao động hoặc có hợp đồng lao động dưới 03 tháng, nếu tổng mức chi trả thu nhập từ 02 triệu đồng/lần trở lên thì khấu trừ thuế theo tỷ lệ 10% trên thu nhập. Việc khấu trừ được thực hiện trước khi chi trả”.

Như vậy, việc tính thuế thu nhập cá nhân sẽ được áp dụng theo công thức sau:

Thuế cá nhân phải nộp = Tổng thu nhập trước khi nộp x 10%

Cách tính thuế thu nhập cá nhân đối với cá nhân không cư trú

Trong trường hợp này, bạn cần hiểu khái niệm cá nhân không cư trú. Đây là những người không có hộ khẩu thường trú theo quy định 183 ngày tại Việt Nam. Hoặc là những người có hộ khẩu thường trú theo quy định của pháp luật về cư trú nhưng có thể chứng minh được mình là đối tượng cư trú của quốc gia khác. Đối với những đối tượng này, việc tính thuế thu nhập cá nhân sẽ được áp dụng theo một công thức khác.

Thuế thu nhập cá nhân = Tổng thu nhập chịu thuế x thuế suất 20%

Vì theo quy định, cá nhân không cư trú sẽ không được hưởng chế độ khấu trừ gia cảnh. Do đó, nếu cá nhân có thu nhập chịu thuế > 0 thì sẽ phải chịu mức thuế suất 20%. Các khoản khấu trừ vẫn tương tự như cá nhân cư trú, bao gồm: phí bảo hiểm, từ thiện, đóng góp giáo dục, đóng góp nhân đạo, v.v.

Ngoài ra, với công thức trên, thu nhập chịu thuế sẽ được tính bằng tổng tiền lương, tiền công và toàn bộ thu nhập mà cá nhân đã nhận được trong kỳ tính thuế. Áp dụng như thu nhập chịu thuế của cá nhân cư trú.

Xem thêm: Cách tính lương hưu bảo hiểm xã hội mới nhất

Khấu trừ thuế và thu nhập chịu thuế trong tính thuế thu nhập cá nhân

Để đủ điều kiện được khấu trừ thuế, một cá nhân sẽ cần đáp ứng các điều kiện sau:

- Cá nhân cần nộp các giấy tờ chứng minh người phụ thuộc.

- Cá nhân sẽ được hưởng chế độ khấu trừ gia cảnh cho người phụ thuộc nếu họ đã đăng ký và được cấp mã số thuế.

Khấu trừ thuế

Theo quy định, cá nhân sẽ được hưởng một số khoản khấu trừ thuế được đề cập trong tính toán thuế thu nhập cá nhân ở trên. Bao gồm:

- Giảm trừ gia cảnh: Theo Luật Thuế thu nhập cá nhân, mức giảm trừ gia cảnh sẽ được khấu trừ vào thu nhập trước khi tính thuế đối với cá nhân chịu thuế là cá nhân cư trú. Cụ thể, mức giảm trừ đối với người nộp thuế là 11 triệu đồng/tháng, tương đương 132 triệu đồng/năm. Ngoài ra, mức giảm trừ gia cảnh đối với người phụ thuộc là 4,4 triệu đồng/tháng.

- Quyên góp từ thiện, khuyến khích giáo dục, v.v.: Đây cũng là một trong những khoản khấu trừ thuế đối với cá nhân. Tuy nhiên, bạn cần có giấy tờ chứng minh và khoản khấu trừ sẽ không vượt quá thu nhập chịu thuế.

- Các loại bảo hiểm bắt buộc như: bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp và một số loại bảo hiểm khác dành cho cá nhân làm các nghề đặc biệt.

Thuế thu nhập

Để có thể áp dụng phương pháp tính thuế thu nhập cá nhân theo công thức trên, bạn cần hiểu rằng thu nhập chịu thuế là tổng thu nhập của cá nhân được trả. Tuy nhiên, sẽ không bao gồm các khoản sau: tiền ăn trưa, tiền ăn giữa ca, phụ cấp điện thoại, phụ cấp quần áo, phụ cấp đi công tác. Tương tự như vậy đối với thu nhập từ tiền lương hoặc làm thêm giờ hoặc làm đêm. Sau khi tính toán các khoản khấu trừ thuế và thu nhập chịu thuế, bạn sẽ có thể áp dụng công thức trên và tính toán số thuế thu nhập cá nhân cần phải nộp.

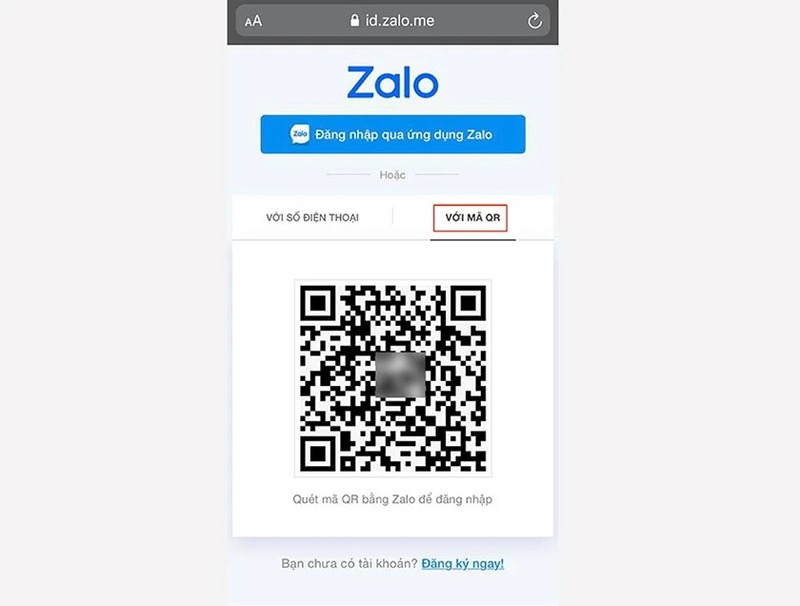

Cách tính thuế thu nhập cá nhân trực tuyến

Khi áp dụng công thức trên, bạn có thể tính được số thuế thu nhập cá nhân cần nộp cho Nhà nước. Tuy nhiên, bạn cũng có thể sử dụng các công cụ tính toán tự động. Bạn có thể sử dụng hệ thống tính thuế thu nhập cá nhân trên trang web thư viện luật hoặc Luật Việt Nam theo liên kết dưới đây: https://thuvienphapluat.vn/tien-ich/tinh-thue-thu-nhap-ca-nhan.html

Khi bạn mở liên kết ở trên, bạn sẽ thấy giao diện trang web. Nó bao gồm các ô để điền tổng thu nhập và số người phụ thuộc. Sau khi điền hai mục này, trang web sẽ tính toán cho bạn số tiền thuế thu nhập cá nhân cần phải trả. Ngoài ra, nếu bạn quan tâm, trang web cũng giải thích cách tính thuế thu nhập cá nhân bằng công thức rõ ràng bên dưới. Bạn có thể xem chi tiết các khoản tiền bạn cần phải trả, thậm chí cả các phần bảo hiểm bắt buộc.

Xử lý đối với cá nhân không nộp thuế thu nhập cá nhân

Nộp thuế là nghĩa vụ chung của cá nhân đối với Nhà nước. Do đó, nếu cá nhân không nộp thuế thu nhập cá nhân thì pháp luật sẽ có biện pháp xử lý cụ thể. Đối với những người có thu nhập từ tiền lương thường xuyên thì cần kê khai, nộp hồ sơ thuế thu nhập cá nhân đầy đủ theo quy định. Ngoài ra, cũng có trường hợp người dân nộp thuế thu nhập cá nhân mỗi lần phát sinh.

Mọi trường hợp chậm nộp thuế thu nhập cá nhân hoặc chậm nộp tờ khai thuế theo kỳ quyết toán sẽ bị xử phạt hành chính. Tùy theo mức độ, cá nhân có thể bị cảnh cáo hoặc phạt tiền đến 25 triệu đồng. Nếu cá nhân chậm nộp thuế so với quy định sẽ bị phạt 0,03%/ngày tính trên số tiền thuế chậm nộp.

Xem thêm: Hướng dẫn 2 cách rút tiền ATM cụ thể và chi tiết nhất

Phần kết luận

Việc nộp thuế thu nhập cá nhân rất quan trọng đối với những người làm việc tại Việt Nam. Nộp thuế cũng là nghĩa vụ của cá nhân đối với Nhà nước. Do đó, nếu bạn chưa biết cách tính thuế thu nhập cá nhân đúng cách, hãy tham khảo bài viết trên để áp dụng đúng nhé.

Trên đây là bài viết hướng dẫn cách tính thuế thu nhập cá nhân chính xác theo quy định năm 2023. Mời các bạn theo dõi trang tin tức. tuyengiaothudo.vn để cập nhật thông tin công nghệ mới nhất. Và đừng quên ghé thăm kênh YouTube Kênh Hoàng Hà để cập nhật thêm tin tức công nghệ hấp dẫn.

Nguồn: https://tuyengiaothudo.vn

Danh mục: Khám phá